HƯỚNG DẪN KÊ KHAI THUẾ THU NHẬP DOANH NGHIỆP MỚI NHẤT

Thuế thu nhập doanh nghiệp ( TNDN ) là một sắc thuế trực thu tính trên thu nhập hàng năm của doanh nghiệp. Chính vì vậy, việc lập báo cáo tài chính và xác định nghĩa vụ thuế TNDN một cách chính xác là công việc không hề đơn giản đối với các bạn làm kế toán.

>> Lớp học Kế Toán thuế - Cập nhật thông tin mới nhất

Xem thêm:

Sau đây, CÔNG TY KẾ TOÁN HÀ NỘI xin hướng dẫn các bạn tìm hiểu quy định về thuế TNDN mới nhất năm 2015 như sau :

- Kê khai thuế GTGT đối với cơ sở trực thuộc của doanh nghiệp

- Mẫu biểu kê khai thuế thu nhập cá nhân mới nhất

1. Cơ sở pháp lý

Khi xác định nghĩa vụ thuế TNDN năm 2015, các bạn cần tham khao các cơ sở pháp lý mới nhất sau đây :

|

VĂN BẢN

|

CƠ QUAN BAN HÀNH

|

THỜI GIAN BAN HÀNH

|

THỜI GIAN HIỆU LỰC

|

|

LUẬT

|

Luật sửa đổi bổ sung số 71/2014/QH13

(Nghị định số 12/2015/NĐ-CP ngày 12/02/2015)

|

19/06/2013

|

01/01/2014

|

|

NGHỊ ĐỊNH

|

NĐ218/2003/NĐ-CP và NĐ 83/2013/NĐ-CP

|

26/12/2013

|

15/02/2014

|

|

THÔNG TƯ

|

TT78/2013/TT-BTC

|

THÔNG TƯ

|

02/08/2014

(AD 2014)

|

|

THÔNG TƯ

|

TT119/2014/TT-BTC sửa đổi các sắc thuế

|

25/08/2014

|

01/09/2014

|

|

THÔNG TƯ

|

TT151/2014/TT-BTC sửa đổi các sắc thuế

|

10/10/2014

|

15/11/2014

|

|

THÔNG TƯ

|

TT26/2015/TT-BTC

|

27/02/2014

|

01/01/2015

|

|

THÔNG TƯ

|

TT96/2015/TT-BTC

|

22/06/2015

|

06/08/2015

|

2. Đối tượng nộp thuế

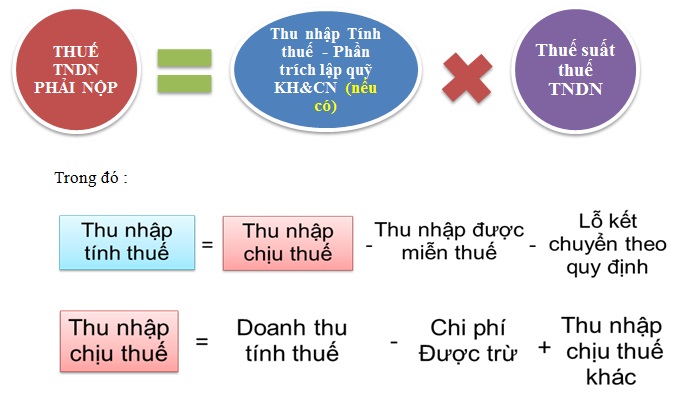

3. Phương pháp tính thuế TNDN

Mời các bạn tham khảo chi tiết :

- Quy định doanh thu tính thuế TNDN mới nhất

- Quy định chi phí được trừ mới nhất

- Quy định các khoản thu nhập chịu thuế khác mới nhất

- Quy định thu nhập miễn thuế TNDN mới nhất

- Quy định chuyển lỗ mới nhất

4. Thuế suất thuế TNDN

Chú ý :

Cách xác định doanh thu để áp dụng thuế suất 20% như sau :

Là tổng doanh thu bán hàng hóa, cung cấp dịch vụ của năm trước liền kề được xác định căn cứ vào chỉ tiêu mã số [01] và chỉ tiêu mã số [08] trên Phụ lục kết quả hoạt động sản xuất kinh doanh của kỳ tính thuế năm trước liền kề theo Mẫu số 03-1A/TNDN tờ khai QT TNDN số 03/TNDN ( theo thông tư 156/2013/TT-BTC)

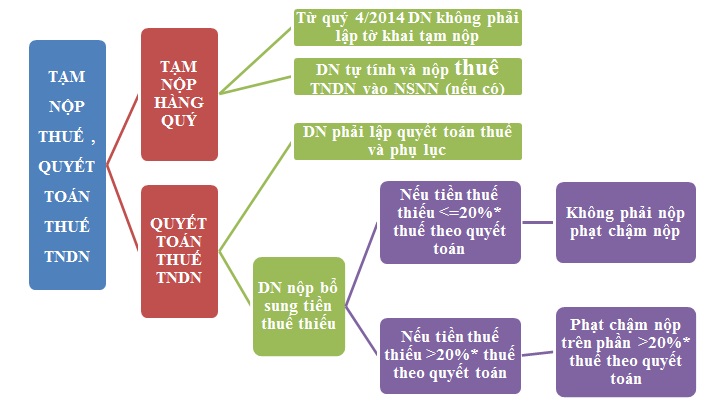

5. Quy định kê khai và quyết toán thuế TNDN

Theo điều 17 thông tư 151/2014/TT-BTC quy định chi tiết như sau :

Ví dụ 1:

Trong quý 2/2015, số liệu tạm tính thuế TNDN của Công ty TNHH Kế toán Hà nội như sau :

|

STT

|

Nội dung

|

Số tiền

|

|

1

|

Doanh thu phát sinh trong kỳ

|

200.000.000

|

|

2

|

Chí phí phát sinh trong kỳ

|

150.000.000

|

|

2.1

|

- Chi phí giá vốn

|

100.000.000

|

|

2.2

|

- Chi phí tài chính

|

5.000.000

|

|

2.3

|

- Chi phí quản lý

|

45.000000

|

|

2.4

|

- Chi phí khác

|

|

|

3

|

Lợi nhuận phát sinh trong kỳ

|

50.000.000

|

|

4

|

Tiền thuế TNDN (thuế suất 20%)

|

10.000.000

|

Như vậy Công ty TNHH Kế toán Hà nội phải tạm nộp tiền thuế TNDN quý 2/2015 là 10tr và hạn nộp chậm nhất là 30/7/2015 ( không phải lập tờ khai tạm tính thuế TNDN ).

Ví dụ 2 :

Số liệu năm 2014 của Công ty TNHH Kế toán Hà nội như sau :

|

NỘI DUNG

|

SỐ TIỀN

|

|

Tổng tạm tính thuế TNDN năm 2014 đã nộp

|

80.000.000

|

|

Quyết toán năm tính ra số thuế phải nộp 2014

|

90.000.000

|

|

Chênh lệch quyết toán > hơn tạm nộp

|

10.000.000

|

|

20% của số phải nộp theo quyết toán là:

90tr x 20% = 18 triệu đồng.

|

18.000.000

|

|

So sách chênh lệch và 20% số phải nộp quyết toán.

|

10.000.000 < 18.000.000

|

|

--> Doanh nghiệp không bị phạt mà chỉ nộp thêm

|

10.000.000

|

Ví dụ 3 :

Số liệu năm 2015 của Công ty TNHH Kế toán Hà nội như sau :

|

NỘI DUNG

|

SỐ TIỀN

|

|

Tổng tạm tính thuế TNDN năm 2015 đã nộp

|

80.000.000

|

|

Quyết toán năm tính ra số thuế phải nộp 2015

|

110.000.000

|

|

Chênh lệch quyết toán > hơn tạm nộp

|

30.000.000

|

|

20% của số phải nộp theo quyết toán là:

110 x 20% = 22 triệu đồng

|

22.000.000

|

|

So sánh chênh lệch và 20% số phải nộp quyết toán.

|

30.000.000 > 22.000.000

|

|

Phần chênh lệch từ 20% trở lên có giá trị là: 30 triệu – 22 triệu = 8 triệu đồng.

|

8.000.000

|

|

->Doanh nghiệp nộp phạt trên 8tr

(phạt từ ngày hết hạn quý 4 ngày 31/01/2016 đến ngày thực nộp số tiền thiếu)

|

8.000.000

|

|

Còn 22tr nộp theo đúng hạn quyết toán 31/03/2014

|

Mọi vướng mắc về Nghiệp vụ Thuế xin mời các bạn gọi đến tổng đài tư vấn miễn phí của Kế toán Hà nội: 19006246

▶ THÔNG TIN THAM KHẢO:

Quý khách cần tham khảo thông tin Khóa học kế toán thực hành trên chứng từ thực tế và các Dịch vụ kế toán vui lòng xem ở đây:

⏩ Khóa học kế toán thực tế

⏩ Dịch vụ Kế toán thuế trọn gói

⏩ Dịch vụ Hoàn thuế GTGT

⏩ Dịch vụ Quyết toán thuế

⏩ Dịch vụ Rà soát sổ sách, Báo cáo tài chính